《石油和化工设备》

浙商证券:基金一季度整体仓位下降 加仓银行和

来源:石油和化工设备 【在线投稿】 栏目:综合新闻 时间:2021-04-251.板块配置:整体仓位下降,主板占比上升

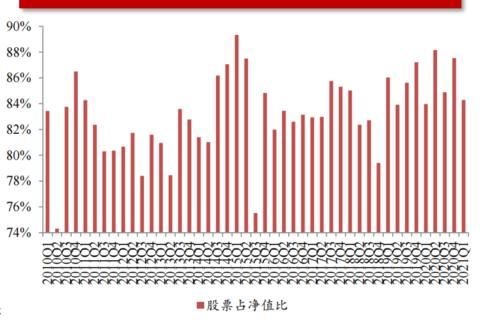

股票仓位和板块配置:整体仓位下降,主板占比上升

关于统计样本的说明

在基金选择范围上,我们选取了开放式和封闭式在内的普通股票型基金和偏股混合型基金,截至2021年4月23日收盘,整体披露率为100%。基于2021年4月6日深交所主板与中小板合并正式实施,本篇主板数据均为合并后数据,历史回溯同步。

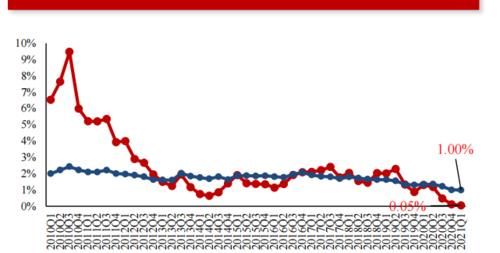

股票仓位较2020Q4下行,主板配置比例上升

从仓位水平来看,截至今年3月31日,包括开放式和封闭式在内的普通股票型基金和偏股混合型基金的股票总仓位达84.28%,较2020Q4下降3.26%。

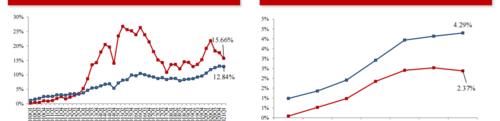

从板块配置来看,与2020Q4相比,主板配置比例上升,自79.87%升至81.96%,超配2.09%;创业板配置比例下降,自17.70%降至15.66%,低配1.94%;科创板配置比例下降,从2.53%降至2.37%,低配0.16%。

2.行业配置:加仓银行和化工,建仓电气设备和非银

前十大行业:配置集中度微降

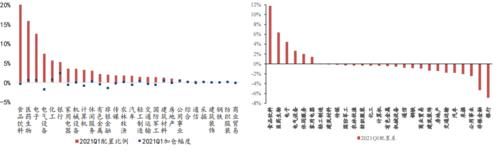

就申万二级行业来看,2021Q1医疗服务、银行 、电子制造、半导体、生物制品的配置比例相较于2020Q4有所提升,而饮料制造、电源设备、白色家电、医疗器械的配置比例降低。

从配置比例的绝对值来看,前十大行业配置比例合计58.4%,相较于2020Q4的58.6%,配置集中度小幅下降。

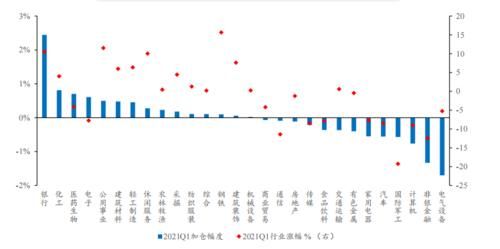

行业配置:加仓银行和化工,减仓电气设备和非银金融

就申万一级行业来看,2021Q1银行、化工、医药生物、电子、公用事业加仓幅度最大,电气设备、非银金融、计算机、国防装备、汽车则减仓幅度最大。

就行业涨幅来看,2021Q1钢铁、公用事业、银行、休闲服务、建筑装饰涨幅居前,与机构加仓基本匹配;国防装备、非银金融、通信、计算机、传媒则跌幅居前,与机构减仓匹配。

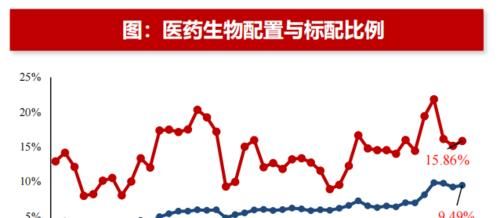

行业配置:食品饮料和医药生物超配比例最高

相比行业标配来看,2021Q1食品饮料和医药生物超配比例最高,银行和非银金融低配最显著。

就行业配置比例来看,2021Q1食品饮料、医药生物、电子、电气设备居前。

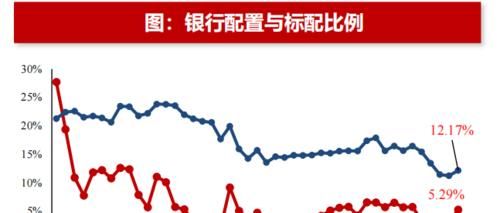

金融地产:银行配置显著提升,非银下降

银行配置比例自2.85%上升至5.29%,低配6.88%

非银金融配置比例自3.36%下降至2.03%,低配5.32%

房地产配置比例自1.18%下降至1.06%,低配1.44%

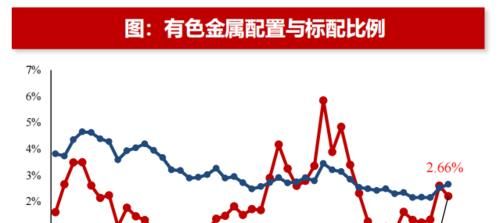

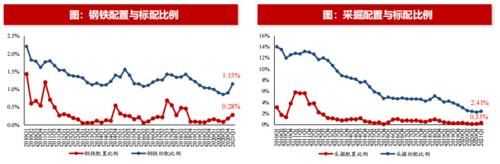

周期类:钢铁和采掘上升,有色下降

有色金属配置比例自2.60%下降至2.20%,低配0.46%

钢铁配置比例自0.18%上升至0.28%,低配0.87%

采掘配置比例自0.15%上升至0.33%,低配2.08%

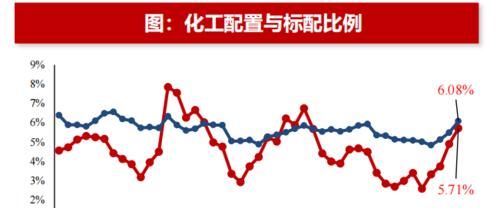

周期类:化工和建材上升,交运下降

化工配置比例自4.90%上升至5.71%,低配0.37%

建筑材料配置比例自0.83%上升至1.31%,低配0.12%

交通运输配置比例自1.82%下降至1.45%,低配1.79%

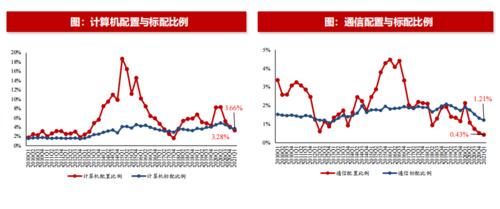

TMT类:计算机和通信均下降

计算机配置比例自4.04%下降至3.28%,低配0.38%

通信配置比例自0.52%下降至0.43%,低配0.78%

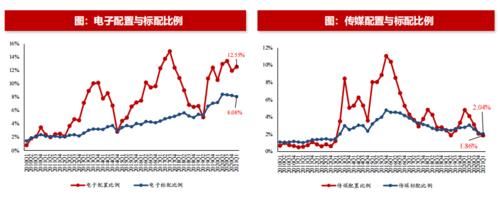

TMT类:电子上升,传媒下降

电子配置比例自11.95%上升至12.55%,超配4.47%

传媒配置比例自2.07%下降至1.86%,低配0.18%

大消费类:医药和休闲服务微升,食品饮料微降

医药生物配置比例自15.16%上升至15.86%,超配6.37%

休闲服务配置比例自2.79%上升至3.07%,超配2.01%

食品饮料配置比例自20.71%下降至20.35%,超配11.78%

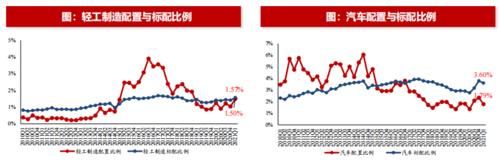

大消费类:轻工微升,汽车和商贸微降

商业贸易配置比例自0.12%下降至0.05%,低配0.95%

轻工制造配置比例自1.04%上升至1.50%,低配0.07%

汽车配置比例自2.34%下降至1.79%,低配1.81%